Erfahrungen mit Austeritätspolitik

„Nichts ist gefährlicher als eine Idee, wenn man nur eine hat“, stellte einst der französische Philosoph Badiou fest. Das einzige politische Projekt, die einzige Idee, die Europa zu haben scheint, ist die Austerität, also die Sanierung Europas mittels eisernen Sparens. Da sind sich Konservative und Sozialdemokraten europaweit offensichtlich vollkommen einig.

Das Erschreckende daran ist: Es ist eine Idee, die keine Theorie im Rücken hat, keine nachweisbaren Erfolge zeigt, dafür aber direkt zur größten politischen Katastrophe des letzten Jahrhunderts führte.

Nach dem Börsenkrach von 1929 zogen führende Nationen wie USA, Frankreich, Japan und Deutschland den Geldstecker und versuchten sich erstmals an der Gesundung des Staatswesens mit dem Instrument der Austerität. Argumentiert wurde mit der Moralkeule. US-Präsident Hoover meinte: „Wir können Wohlstand nicht durch Verschwendung herstellen“ und der deutsche Reichskanzler Brüning ergänzte: „Ohne Schmerzen wird niemand gesund.“

Die Ergebnisse der Einschnitte waren katastrophal: In den USA stieg die Arbeitslosigkeit in zwei Jahren von 8 auf 30 Prozent, Deutschland versank in Massenarbeitslosigkeit, in Frankreich brach die Industrie zu einem Viertel weg, und Japan, das am härtesten sparte, erlebte den größten wirtschaftlichen Zusammenbruch in Friedenszeiten. Ähnlichkeiten mit den heutigen Ergebnissen in Südeuropa sind eindeutig und auch folgerichtig.

Schlimmer noch waren die politischen Folgen. Während in den USA mit dem keynesianisch geprägten New Deal von Hoovers Nachfolger Roosevelt die Notbremse zum Besseren gezogen wurde, putschte sich das Militär in Japan an die Macht. Frankreich schwächte sich weiter durch Kürzungen und in Deutschland wurde mit Hitlers Machtübernahme der Weg für die schlimmste Katastrophe des 20. Jahrhunderts geebnet.

Europa auf dem Holzweg

„Die griechische Regierung müsse endlich „ihre Reformhausaufgaben erledigen“, tönt es unablässig. Ambitionierte und umfassende „Strukturreformen“ würden den Krisenländern Europas eine Rückkehr zu kräftigem Wirtschaftswachstum und eine wirksame Bekämpfung der Arbeitslosigkeit ermöglichen. Denn niedriges Wachstum und anhaltend hohe Arbeitslosigkeit seien im Kern auf „strukturelle Rigiditäten“ zurückzuführen. Das ist die offizielle Diagnose- und Argumentationslinie, die in den letzten Monaten unaufhaltsam in den Medien verbreitet wird.“ stellt Philipp Heimberger im blog.Arbeit-Wirtschaft.at fest

Doch was meinen die Institutionen eigentlich mit „Strukturreformen“? Die wirtschaftlichen Probleme Europas seien im Kern auf der Angebots-, nicht auf der Nachfrageseite zu verorten, und die Lösung laute: Reduziere die Mindestlöhne und die Arbeitslosenunterstützung und mache es einfacher für die Unternehmen, Arbeitnehmer anzustellen und zu entlassen – und schon wird sich das Arbeitslosigkeitsproblem von alleine lösen. Aus dieser dominierenden Perspektive erscheint es als konsequent, Griechenland und den anderen Programmländern Maßnahmen aufzunötigen, die primär auf eine weitere Deregulierung der Arbeits- und Produktmärkte sowie Kürzungen im Sozialbereich und der Rente abzielen.

Entnommen aus Heimberger / blog.Arbeit-Wirtschaft.at

Entnommen aus Heimberger / blog.Arbeit-Wirtschaft.at

Ausgeblendet wird, dass Griechenland viele der auferlegten „Struktur-reformen“ umgesetzt hat und steht laut OECD an der Spitze der Reformfreu-digkeit. Tatsächlich benötigen die Griechen ganz sicher zahlreiche Reformen, aber nicht jene die auferlegt und durchgeführt wurden, sondern solche, die die Modernisierung und Weiterentwicklung des Staatswesens befördern. Denn gerade die durchgeführten „Reformen“ haben zur wesentlichen Verschlechterung der wirtschaftlichen Lage beigetragen, anstatt die wirtschaftliche Depression zu beenden.

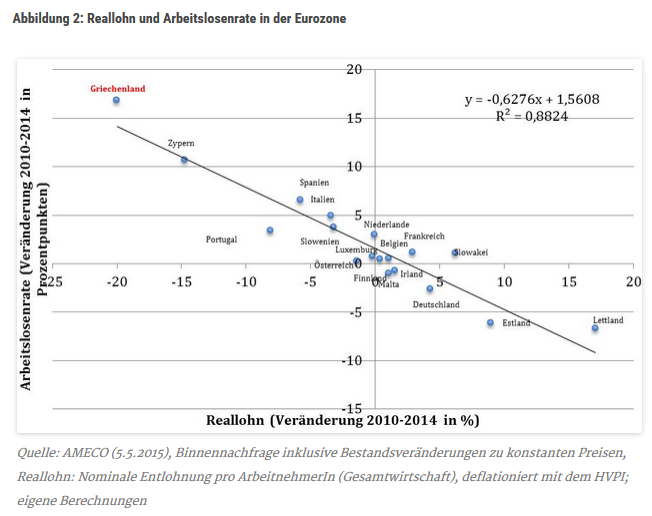

Wie kann es sein, dass die Arbeitslosenraten in den Krisenländern Südeuropas seit 2010 stark angestiegen sind und derzeit auf hohem Niveau verharren, obwohl die betroffenen Länder sich der Wettbewerbsorientierung der EU-Politik gefügt haben? Jene, die alleine die „segensreichen“ Wirkungen von „Strukturreformen“ und verbesserter Wettbewerbsfähigkeit herausstreichen, übersehen, dass Löhne nicht nur den wichtigsten Kostenfaktor für Unter-nehmen darstellen, sondern vielmehr die Einkommen der Arbeitnehmer sind – und damit auch entscheidende Bedeutung für die gesamtwirtschaftliche Nachfrage haben.

So belegt erneut die Empirie, dass sich die EU-Politik massiv auf dem Holzweg befindet. Nach der Erwartung der herrschenden ökonomischen Lehre und so auch der Institutionen hätten jene Länder mit den höchsten Lohnkürzungen die schärfsten Senkungen von Arbeitslosigkeit verzeichnen müssen.

Doch die nachfolgende Abbildung 2 zeigt auf, dass das Ergebnis genau umgekehrt verlief. Die negativ geneigte Regressionsgerade macht anschaulich, dass in den Eurozonenländern mit dem stärksten Lohnabwärtsdruck die Arbeitslosenrate am deutlichsten anstieg – umgekehrt war die Entwicklung der Arbeitslosenrate in jenen Ländern am vorteilhaftesten, wo die Reallöhne sich positiv entwickelten. Dieser empirische Zusammenhang steht in Widerspruch zu den Erwartungen von Institutionen wie der Europäischen Kommission, der OECD und dem IWF; denn diese tragen seit Jahren Politikempfehlungen vor, die davon ausgehen, dass Reformmaßnahmen, die Lohnsenkungen ermöglichen bzw. erleichtern, sich positiv auf die Beschäftigung auswirken würden.

Entnommen aus Heimberger / blog.Arbeit-Wirtschaft.at

Entnommen aus Heimberger / blog.Arbeit-Wirtschaft.at

In der Situation eines deflatorischen Abschwungs kommt der Binnennachfrage eine entscheidende Rolle zu, um eine Volkswirtschaft stabil zu halten. Die Verbesserung der Angebotsbedingungen hilft jedoch nur, wenn weitgehend Vollbeschäftigung herrscht, die Kapazitäten ausgelastet sind und Inflation droht.

Die Troika Politik setzte hingegen auf die stets misslungene Sanierungspolitik des IWF für Krisenländer in Asien, Lateinamerika und Afrika nun auch für Südeuropa an. Immer die gleichen Maßnahmen für völlig unterschiedliche Tatbestände zur vermeintlichen Rettung von Volkswirtschaften. Und Grundlage sind immer die vereinfachten Annahmen der neoklassischen Standardtheorie. Deren entscheidende Implikation ist, dass der Markt alles zum Besten regelt und staatliche Eingriffe tunlichst zu vermeiden seien.

Das Kernmodell der herrschenden neoklassischen Lehre kann kurzgefasst wie folgt beschrieben werden:

- Der Mensch handelt rational (Homo Oeconomicus)

- Alle Marktteilnehmer haben vollständige Information

- Das Produktionspotenzial ist vollausgelastet

- Es herrscht Vollbeschäftigung

- Der Finanzmarkt ist irrelevant

Auch der ökonomische Laie ahnt, dass diese Beschreibung des herangezogenen Theoriemodells nicht mal rudimentäre Ähnlichkeiten zur Realität aufweist.

Natürlich wissen dies auch die neoklassischen Ökonomen. Sie glauben aber dennoch, aus ihrem Grundmodell Ableitungen für die Wirtschaftspolitik ermitteln zu können. Die entscheidende Frage ist jedoch, ob sich die avisierten Ziele dieser Ableitungen empirisch belegen lassen.

Der gezielt ausgeübte Lohnabwärtsdruck in den Krisenländern der Eurozone – vorangetrieben durch die „Strukturreformen“ der Deregulierung der Arbeitsmärkte und den Abbau des Sozialstaates – führte in den letzten Jahren nachfrageseitig zu einer Vertiefung der Krise. Dass konservative und sogar sozialdemokratische Politiker angesichts dieser Erfahrungen „more of the same“ für Griechenland fordern, ist aus meiner Sicht eine intellektuelle Bankrotterklärung.

Dass ein derartig drastischer Rückgang der Realeinkommen wie in Südeuropa zu einem Einbruch der Binnennachfrage führt, sollte auch ohne volkswirtschaftliche Detailkenntnisse vorstellbar sein.

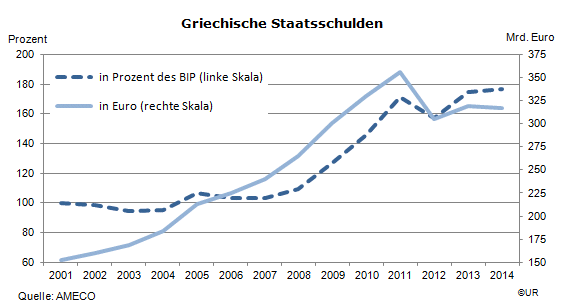

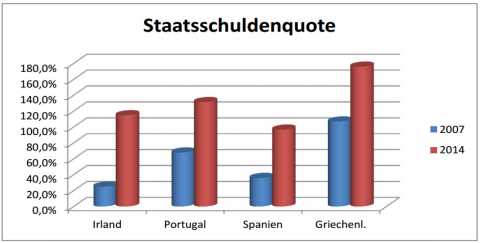

Diese Politik hat aber nicht nur zu Massenarbeitslosigkeit und –verarmung geführt. Sie war auch aus Gläubigerperspektive verfehlt, weil die Griechen immer weniger Geld haben, aus dem sie den Schuldendienst überhaupt leisten können. Zwischen 2009 und 2014 ist die Schuldenstandquote um 67 Prozentpunkte gestiegen, von 109 auf 177 Prozent des BIP (Sozialprodukt). Zwei Drittel dieses Anstiegs ist nicht auf höhere Schulden, sondern auf das fallende BIP zurückzuführen. Das führt soweit, dass die absoluten Staatsschulden 2012 zwar infolge des Schuldenschnitts um 51 Milliarden reduziert wurden und seitdem kaum mehr zunehmen, die Schuldenstandquote aktuell aber trotzdem um fünf Prozentpunkte höher liegt als vor dem Schuldenschnitt – weil das Wachstum weiter eingebrochen ist. Die Schulden der Griechen wachsen nicht, aber das Einkommen schrumpft.

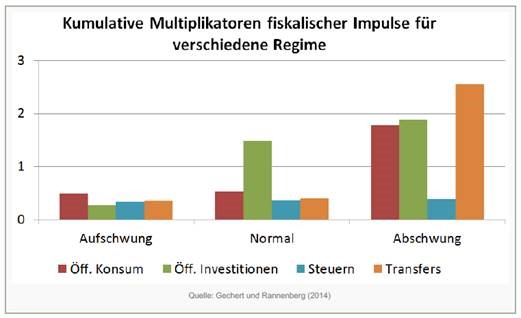

Die Austeritätspolitik ging davon aus, dass die Multiplikatorwirkungen von Sparmaßnahmen bei 0,5% (Standardannahme) lägen. Dieser Multiplikator besagt, dass wenn der Staat seine Ausgaben um 1 € kürzt, das Sozialprodukt um 0,50 € sinkt. Tatsächlich sind diese Wirkungen gerade im Abschwung der Wirtschaft sehr viel größer und erreichen z.T. einen Faktor von über 2. Jüngste Untersuchungen ermitteln gar einen Fiskalmultiplikator für Griechenland von 2,5. Dies hat zur Folge, dass unter den gegebenen Bedingungen eine Erhöhung des Primärüberschusses (Staatseinnahmen abzgl. Staatsausgaben ohne Zinsen) von 1% nur durch Sparmaßnahmen, das Sozialprodukt um 3% schrumpfen lässt.

Die Maßnahmen sind somit in hohem Maße unsinnig und kontraproduktiv, denn sie verschlimmern die Krise. Vorgenannte Grafik, die aus einer Vielzahl empirischer Untersuchungen ermittelt wurde, belegt dies eindeutig und selbst die Wissenschaftler des IWF bestätigen diese inzwischen.

Warum gibt die Troika dennoch diese Empfehlungen (wobei sich der IWF langsam distanziert)? Theoretische Grundlage der Troika-Politik im Speziellen ist das aus Neoklassik und Monetarismus abgeleitete sog. „Ricardianische Äquivalenztheorem“. Das vom englischen Ökonomen David Ricardo (1772 – 1823) entwickelte Theorem wurde 1974 vom Amerikaner Robert Barro neu aufgegriffen und als Barro-Ricardo-Äquivalenzproposition verfeinert.

Es besagt, dass staatliche Defizite immer kontraproduktiv seien und daher ein Abbau dieser Defizite – selbst inmitten einer Rezession – nicht nur keinen Schaden anrichte, sondern ganz im Gegenteil gut für die Wirtschaft sei. Begründung: In Erwartung niedrigerer Steuern würden nun die Privaten ihre Ausgaben äquivalent erhöhen. Trotz vielfacher empirischer Untersuchungen konnte bislang jedoch keine Evidenz für das Äquivalenztheorem festgestellt wurde.

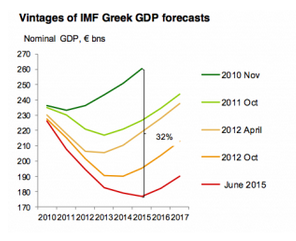

Es ist somit folgerichtig, dass die Ergebnisse der Troika-Politik ausgesprochen niederschmetternd sind und sie entbehren bislang jeder Rechtfertigung. Das Theoriemodell ging von der im nachfolgenden Diagramm vorgestellten Entwicklung des Sozialproduktes z.B. für Griechenland aus (dunkelgrüne Kurve). Die Realität ist in der roten Kurve aufgezeigt.

Quelle: IMF

Quelle: IMF

Das Muster ist stets dasselbe: Die Erwartungen waren ausnahmslos zu optimistisch – und zwar in einem enormen Ausmaß. Das Bruttoinlandprodukt Griechenlands liegt in der Schätzung zum Jahr 2015 um 32 Prozent tiefer, als es gemäß Prognosen des IWF von 2010 liegen müsste. Man kommt nicht umhin hieraus ein ökonomisches Totalversagen der Gläubigerinstitutionen festzustellen

Politiker verstehen unser Geldsystem nicht

Die Austeritätspolitiker bauen die Fiktion auf, welche vortäuscht, dass am Ende alle Schulden beglichen würden. Warum hält sich diese Fiktion so hartnäckig? Nicht nur, weil sie den deutschen Wählern eine Schuldenausweitung annehmbarer macht; und auch nicht nur, weil eine Abschreibung der griechischen Schulden ähnliche Forderungen aus Portugal, Irland oder Spanien auf den Plan rufen könnte. Oder ist der Grund nicht vielmehr, dass man von dem eingeschlagenen Weg nicht ohne politischen Totalschaden wieder herauskommt? Oder benötigt man einfach nur einen Schuldigen?

Nicht nur Griechenland, auch die Vereinigten Staaten o.a. werden nicht einmal theoretisch in der Lage sein, ihre Schulden zu bezahlen, wie inzwischen öffentlich anerkannt wird. Und wir sollten uns darüber im Klaren sein, dass es unterschiedliche Qualitäten von Schuldnern gibt: Schuldner, die ihre Gläubiger erpressen können, weil sie zu groß sind, als dass man sie scheitern lassen könnte (Großbanken), Schuldner, die die Bedingungen ihrer Schuldentilgung kontrollieren können (die US-Regierung), und schließlich Schuldner, die man herumschubsen und demütigen kann (Griechenland). Und nun erdreistet sich eine Regierung in Griechenland, sich unschuldig zu fühlen. Das geht nun gar nicht und das europäische Establishment möchte sich diese „Ketzerei“ nicht gefallen lassen.

In Wirklichkeit geht es auch nicht um Schuldenrückzahlung, es geht um die Tragfähigkeit des Schuldendienstes. Und es wäre auch ökonomischer Selbstmord, vollständige Rückzahlung zu fordern. Wir hatten schon erwähnt, das Schulden und Geldvermögen die zwei Seiten der gleichen Medaille sind. Vielmehr müsste es darum gehen, den Trend der Vermögenskonzentration umzukehren. Dieser Trend, der sich vor mehr als 30 Jahren herauszubilden begann, verursachte empirisch nachgewiesen, erhebliche Wachstumseinbußen. Aber stoppen können ihn nur Politiker, die nicht der von der Finanzindustrie favorisierten ökonomischen Standorttheorie glauben und vor allem unser Geldsystem verstanden haben.

„Würden die Menschen das Geldsystem verstehen, hätten wir eine Revolution noch vor morgen früh“, meinte schon Henry Ford vor gut 80 Jahren. Und man fragt sich, ob es eher segensreich oder doch katastrophal ist, was eine Umfrage unter britischen Abgeordneten ergeben hat. 90% von ihnen denken, Geld werde ausschließlich vom Staat geschaffen. Getrost kann man davon ausgehen, dass es um das Verständnis bei unseren Abgeordneten, in der Bundesregierung und in der breiten Öffentlichkeit nicht anders gestellt ist. Das ist auch keine Schande, denn selbst die Deutsche Bundesbank hat erst im Angesicht der Finanzkrise in 2008 ihre Schulungsmaterialien auf den korrekten und schon immer geltenden Sachstand gebracht. Geld wird kaum durch den Staat geschöpft, sondern zu rund 95% durch private Banken. Für diese Geldschöpfung benötigen die Banken auch keine Spareinlagen, sondern nur eine Buchung. Man bezeichnet unser Kreditsystem daher auch gerne als FIAT-System („fiat“ – es werde)

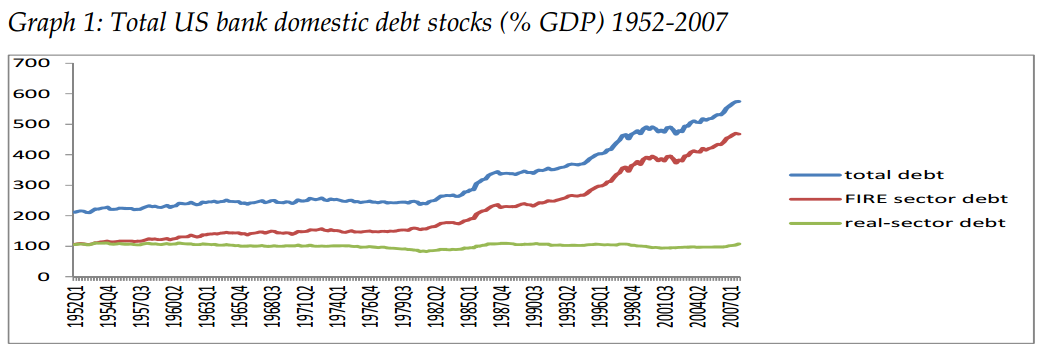

Die Ausweitung der weltweiten Finanzkredite (FIRE – Finance, Insurance, Real Estate –Vervier-fachung seit 1980) hat die steigende Vermögenskonzentration gefördert und ist wesentliche Ursache der zunehmenden und heftiger werdenden globalen Finanzkrisen. Wirtschaftswachstum ist hierdurch nicht generiert worden. Nur die Ausgabe von realwirtschaftlichen Krediten indiziert Wachstum und Wohlstand und ist sogar Voraussetzung dafür. Entscheidende Akteure bei der Steuerung der Kreditarten sind die Zentralbanken. Sie haben kläglich versagt und die Politik hat nicht mal verstanden, warum die Zentralbanken versagt haben.

Offensichtlich verstehen nicht viele Entscheidungsträger diese Zusammenhänge. Und so können „Wallstreet“ und die „City of London“ schalten und walten wie sie möchten, zum Nachteil der Realwirtschaft und zum Nachteil der Menschen.

Desaströse Bilanz der Austerität

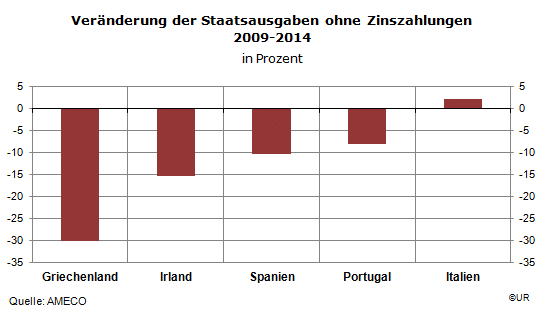

Immer wieder verweisen Politiker wie Herr Schäuble darauf, dass die anderen Programmländer der Austerität wie Spanien, Portugal oder Irland und auch Griechenland bis zum Januar mit Erfolg wieder in die Wachstumsspur zurückgekehrt seien. In den Medien wird diese Aussage leider so gut wie nie hinterfragt, sondern einfach akzeptiert. Ein ziemlich großes Missverständnis.

Nein die Programme haben von Anfang an geschadet und die Länder in eine völlig unnötige und nachhaltig wirkende Schieflage gebracht, die ausschließlich der „Rettungspolitik“ zu verdanken ist.

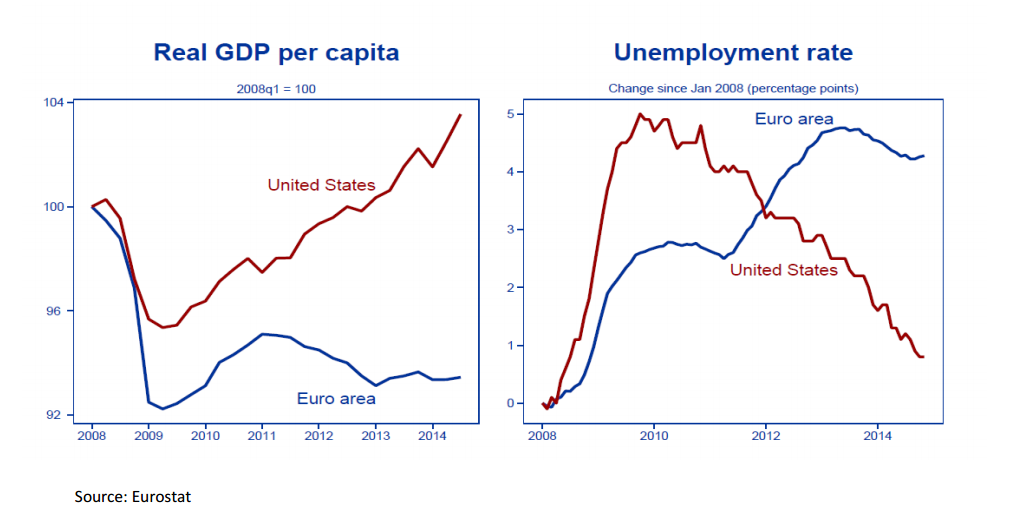

Quelle: Eurostat: Die desaströse Bilanz der Sparpolitik

Quelle: Eurostat: Die desaströse Bilanz der Sparpolitik

Die Depression nach der Finanzkrise von 1929 begann, weil Firmen und Privatleute gleichzeitig versuchten, Schulden abzubauen. Das führte dazu, dass niemand mehr Geld ausgab, nicht für Waren, nicht für Investitionen. Worauf immer weitere Firmen und Leute in den Strudel gerieten. Durch das Sparprogramm fiel der letzte Akteur mit Geld aus – der Staat. Danach wurde es dunkel.

Eigentlich glaubten die meisten Ökonomen nach diesen Erfahrungen, damit ein Rezept gefunden zu haben: Ein Staat, der mitten in der Krise spart, ist unverantwortlich. In der nach dem Finanzcrash in 2008 allenthalben vorliegenden Bilanzrezession musste der Staat Geld ausgeben, um das System wieder anspringen zu lassen. Genau das tat man auch. Kein westliches Land, das nicht Unsummen investierte: den Löwenanteil zur Bankenrettung, aber auch für Investitionsprogramme. Und tatsächlich fing die Wirtschaft an, sich zu erholen.

Doch nur ein Jahr später Ende 2009 schaltete Europa plötzlich um. Und begann eines der größten ökonomischen Experimente der Geschichte: die Austerität eines ganzen Kontinents. Es war eine dramatische, kollektive, vollkommen irrationale Wende der Entscheidungsträger. Gegen eine erfolgreiche Strategie. Gegen ökonomische Evidenz. Für eine Politik, die wenig Erfolg, hohes Risiko und sichere Schmerzen versprach. Nein die schwäbische Hausfrau hat in Europa gesiegt, das Ergebnis ist verheerend. Während das Sozialprodukt pro Kopf in USA längst das Vorkrisenniveau überschritten hat, verharrt die Eurozone in der Nähe der Tiefststände. Auch in der Arbeitslosenrate hat die USA klar besser abgeschnitten als die Euroländer.

Wenn es ein Erfolg sei, dass Spanien laut Hochrechnungen bis 2019 sein Sozialprodukt von 2008 wieder erreicht, dass immer noch 25% arbeitslos sind, dass die Schulden schwindelerregend weiter steigen, dass die besten Köpfe das Land verlassen, dass es eine verlorene Generation Jugendlicher gibt, die den Rest ihres Lebens durchfinanziert werden muss, wenn also all das ein Erfolg ist, dann hat Schäuble recht. Auf einen Einspruch gegen diesen Unfug durch die Medien, die sog. „vierte Gewalt“ wartet man vergebens. Hofberichterstattung wird zunehmend gepflegt.

Auch Irland geht es noch sehr schlecht, aber schon etwas besser als Spanien und Portugal. Aber welcher Bürger weiß schon, dass Irland eine Exportquote von 110% hat (Spanien, Portugal und Griechenland ca. 20-30%), was eine interne Abwertung (also Lohnkürzung) tatsächlich erträglicher gestaltet, während dies bei den anderen Problemstaaten das Gegenteil bewirkt. Und welcher Bürger weiß schon, dass „Musterschüler“ Irland 30 Mrd. € verbotene Staatsfinanzierung fast ohne Zins und mit Rückzahlung in 2052 erhalten hat. Übrigens als Gegenleistung zur Erpressung der irischen Regierung durch den damaligen EZB Chef Trichet, der den Iren im Falle des Weigerns die Banken zu retten, ebenso wie den Spaniern den Geldhahn zudrehen wollte. Außerdem arbeitet Irland weiter im gleichen Geschäftsmodell als günstiger Standort für die Finanzindustrie, welches wesentlich die Finanzkrise mitverursachte.

Lösungen für Europa

Als erstes muss Europa einen Kurswechsel einleiten, denn die Ergebnisse der bisherigen Sparpolitik sind ganz offensichtlich desaströs. Das entscheidende Problem aber ist, wie eine derartige Wende politisch unter Gesichtswahrung umzusetzen ist.

Griechenland ist ein in vielen Punkten dysfunktionaler Staat. Das Land benötigt viele Strukturanpassungen, allerdings keine von denen, die es bislang zur Genüge erhielt. Sondern solche, die die Modernisierung und Weiterentwicklung des Staatswesens befördern. Das Land gleicht einem Patienten mit Lungenentzündung (schwere Rezession) und einem Diabetes (Strukturschwäche). Europa versucht seit 5 Jahren den Diabetes zu heilen, was mit der vorge-nommenen Therapie nicht gelingt. Im Gegenteil hat sich die Pneunomie zu einer lebensbedro-henden Lungenentzündung verschärft.

Gleichzeitig hat sich der Diabetes bei dieser Therapie verschlimmert. Es ist nur zu offensichtlich, dass zuerst die Lungenentzündung zu heilen ist, also übertragen auf das Land, staatlicherseits in Wachstum zu investieren ist.

Hauptursache für die wirtschaftliche Depression ist bei 20% Außenhandelsanteil weniger mangelnde Wettbewerbsfähigkeit, als vielmehr die durch die zerstörerischen Sparanstrengungen zusammengebrochene Binnennachfrage. Denn mit jedem Euro Lohnreduzierung, der die Wettbewerbsfähigkeit verbessern hilft, bezahlen die Griechen mit 4 Euro fehlender Binnenkaufkraft. Die Spirale nach unten lässt sich so niemals brechen. Die Lösung liegt somit offensichtlich nicht in weiteren Kürzungen von Renten, Löhnen oder Steuererhöhungen.

Die enorme Realitätsverweigerung der Eurokraten erinnert fast an die letzten Tage des Honecker-Regimes: „Vorwärts immer, rückwärts nimmer.“ Dieser groteske Irrweg sollte beendet werden. Im Gegenteil müssten jetzt Ausweitungen des Konsums und der Investitionen angestoßen werden. Das kostet zunächst Geld, bei einem Fiskalmultiplikator – laut neuester Studie – von 2,5 resultiert daraus jedoch eine signifikant wachsende Wirtschaftsleistung und somit auch höhere Staatseinnahmen. Da die Gesamtschulden dennoch nicht tragbar sind, schlagen wir nachfolgende Maßnahmen vor:

- Ende der aggressiven und zerstörerischen Sparpolitik

- Staatlich induziertes Investitionsprogramm

- Rekapitalisierung der Banken (ggf. vorübergehende Verstaatlichung)

- Schuldenrestrukturierung

- Harte Strukturreformen am dysfunktionalen Staatswesen inkl. Sozialversicherungen

- Abbau des überdimensionierten Militärapparats

Und wer soll das alles bezahlen, fragt der geneigte Leser? Griechenland kann es nicht, es ist durch die falsche Politik nicht nur wirtschaftlich, sondern auch menschlich in Depression – ohne Hoffnung auf eine Zukunft. Genau diese muss Europa zurückbringen, denn nicht nur Griechen, sondern die Troika trägt am desaströsen Zustand schwere Schuld.

Der Grexit ist (Stand heute) die teuerste Variante für Europa. Die Insolvenzverschleppung, wie sie bislang gehandhabt wurde, könnte die dann nicht gelingende „Rettung“ noch teurer machen. Deutlich billiger kommt die von mir vorgeschlagene Kehrtwende, denn nur so wird irgendwann Licht am Ende des Tunnels zu erkennen und wirtschaftliche Entwicklung möglich sein.

Und zudem sollten die Deutschen nicht vergessen, dass sie nach dem Kriege mittels Marshallplan und 1953 durch eine Halbierung der Staatsschulden im Londoner Schuldenabkommen eine moralisch womöglich nicht gerechtfertigte, aber ökonomisch gut begründete Startposition für das Wirtschaftswunder erhielten.

Seit nunmehr 5 Jahren warnen wir in unseren vierteljährlichen Marktreports vor den Ergebnissen der Politik in der Eurozone hinsichtlich Inflationsentwicklung und Entwicklung der Programmländer und standen jeweils im Kontrast zur offiziellen Sicht des europäischen Polit- und Wirtschaftsestablishments. Für einen nicht im Neoliberalismus gefesselten, sondern nach empirischer Evidenz suchenden Ökonomen war es nicht besonders schwer, dies vorherzusehen. Es breitet sich zunehmend Fassungslosigkeit darüber aus, dass man weiter macht wie bisher. Meine Hoffnung auf eine Wende ist allerdings ziemlich gering, denn die Ignoranz in der Politik wird siegen und wir alle werden verlieren.