Da waren sich die Mainstream Medien wieder mal einig und verbreiteten Katastrophenstimmung. Die Inflation schieße durch die Decke und verantwortlich dafür sei die EZB und ihre expansive Geldpolitik.

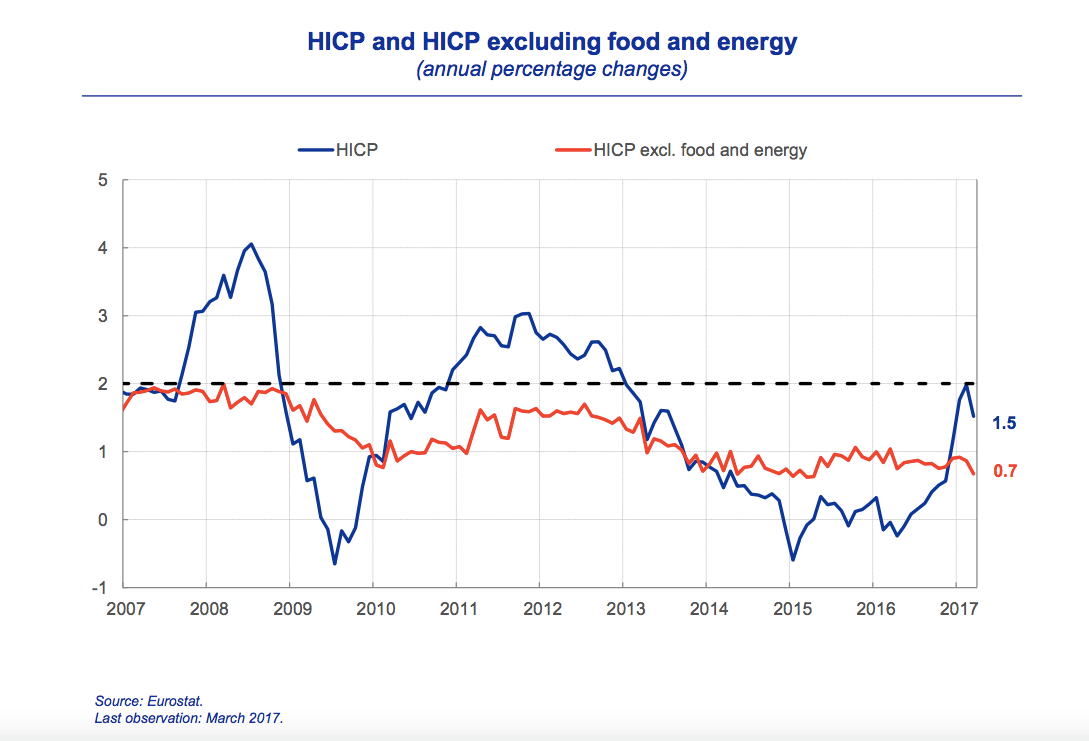

Wie schon so oft nach der Finanzkrise sind die Notrufe in Sachen Inflation blinder Alarm. Nach den zuletzt vorgelegten Daten befindet sich die Inflation im Euroraum wieder im Sinkflug. Nach 2% im Februar sank die Rate im Euroraum wieder auf 1,5% ab.

Entscheidend für die geldpolitische Inflationsbetrachtung ist die sog. Kerninflationsrate (Core HCIP). Sie ergibt sich aus der nominalen Inflationsrate (HCIP), bereinigt um Energie- und Nahrungspreise. Also um jene Komponenten, die von der Geldpolitik so gut wie nicht beeinflussbar sind. Die gegenüber der Core Inflation zunächst fallende und dann stark steigende nominale Inflationsrate resultiert fast ausschließlich aus Energiepreisschwankungen.

Somit ist die EZB hinsichtlich Ihres Zieles die Inflationsrate in die Nähe von 2% zu bringen keinen Schritt weitergekommen, denn die Kerninflation verharrt seit Jahren unterhalb von 1%. Welche Aspekte die Zentralbank für Ihre Zinsentscheidungen zugrunde legt, entgeht den meisten Beobachtern aus Politik und Wirtschaft. Deren plumpe Warnungen, Draghi möge doch endlich an der Zinsschraube drehen, um den armen Sparer zu stützen, belegen diese Unkenntnis.

Der für die Zentralbank relevante „Phillipps Circle“ zeigt folgendes Bild

Quelle: „Phillips-Circle“ aus Makronom / Stachelsky / Inflationsraten: Veränderungen gegenüber dem Vorjahresmonat, gleitende 3-Monats-Durchschnitte

Während die amerikanische Notenbank zwei Zielsetzungen verfolgt, nämlich ein Inflationsziel von 2% bei gleichzeitiger Vollbeschäftigung (nach US Lesart 5% Arbeitslosigkeit), beschränkt sich das offizielle Mandat der EZB nur auf das Inflationsziel von nahe 2%. Inoffiziell handelt die EZB aber ähnlich und sieht das Beschäftigungsziel bei rund 7%. Allerdings war die Arbeitslosigkeit im Eurowährungsraum nur einmal kurz vor der Finanzkrise so niedrig. Aktuell ist man von diesem Ziel rund 3% entfernt.

Die EZB ist jetzt wieder ziemlich genau an dem Punkt, an dem sie vor gut sechs Jahren schon einmal stand, wie das Chart oben zeigt. Während die Koordinaten für die US-Wirtschaft sich inzwischen in den von der Fed angepeilten Zielbereich bewegt haben, ist es der Eurozone immerhin gelungen, ihre Ehrenrunde zu vollenden – der Kreis hat sich geschlossen.

Unter diesem Aspekt ist nachzuvollziehen, warum EZB-Chef Draghi derzeit keine Anstalten macht, die Zinsen zu erhöhen. Denn anno 2011 entschied sich die Zentralbank unter ihrem damaligen Präsidenten Jean-Claude Trichet in einer ähnlichen Situation dafür, die Zinsen zweimal zu erhöhen – was sich als historischer Fehler erwies, der die Eurozone in fataler Koproduktion mit der Austeritätspolitik in die schwerste Krise ihrer Geschichte gestürzt hat.

Inflation ante portas?

Die zuletzt vielfach beschworene Rückkehr zur Inflation – welche die Deutschen übrigens zu Unrecht so fürchten wie der Teufel das Weihwasser – dürfte weiter auf sich warten lassen. Dies wird auch durch die flacher werdende Zinsstruktur (Differenz zwischen Kurzzeit- und Langzeitzins reduziert sich) in den USA belegt. Die Marktteilnehmer erwarten infolgedessen nicht wie von der FED angedeutet drei weitere Zinsschritte in 2017. Das heißt aber auch, dass die Wirtschaft nur mühsam wächst.

Inflation kann sich insbesondere unter zwei Aspekten ausweiten. Erstens könnte mittels zunehmender politischer Spannungen im Nahen Osten der dominierende Inflationsfaktor der Energiepreise für Auftrieb sorgen. Zweitens – und dies wäre eine echte ökonomische Konsequenz für die Kernrate – kann Inflation über höhere Löhne, exakter ausgedrückt über steigende Lohnstückkosten entstehen und eine Lohn-/Preis-Spirale in Gang setzen. Diese wiederum führt zu höheren Ausgaben (Konsum und Investition) in der Realwirtschaft. Doch davon kann aktuell in Europa nicht die Rede sein. Denn die expansive Geldpolitik steht auf verlorenem Posten, solange die Fiskalpolitik nicht mitzieht.

Grundsätzlich deutet die weiter expansive Geldpolitik daraufhin, dass Aktienkurse im Aufwind bleiben. Die nur verhaltene Inflation und damit verbunden auch verhaltene Konjunkturerwartungen lassen zwischenzeitliche Rückschläge aber als erwartbar erscheinen. Für die mit dem Nullzins auch zukünftig geplagten Anleger und Sparer bleiben die Anlageklassen Aktien und Unternehmensanleihen unter Ertragsgesichtspunkten nahezu alternativlos.