In Deutschland tobt ein heftiger Streit darum, wer denn nun verantwortlich sei für die niedrigen und inzwischen gar negativen Zinsen auf dem Sparbuch und bei Anleihen. Einige sprechen hier von der „Enteignung des Sparers“. In der Tat gefährden die negativen Zinsen mittelfristig die Zahlungsfähigkeit von Altersvorsorge-Unternehmen wie Lebensversicherer, Pensionskassen und Versorgungswerke und können schlecht geführte Banken existenziell bedrohen.

Aufbauend auf den vorherigen Beitrag vom Juli 2018 erscheint es daher sinnvoll, noch ein wenig tiefer nach den Ursachen der Zinsentwicklung zu suchen und Möglichkeiten aufzuzeigen, die diesen Trend brechen können.

Die gelegentlich nicht eben sachlich geführte Diskussion – etwa, wenn EZB Chef Draghi von einer populistischen großen deutschen Tageszeitung als blutsaugender „Graf Draghila“ dargestellt wird – führt zu Entgleisungen, die eigentlich die Einschaltung des Presserats erfordern.

Auf politischer Seite sind mitunter ähnliche Argumente zu hören, wenn auch konzilianter im Ton. Die ökonomischen Hintergründe für den Niedrigzins sind aber ganz andere. Und nicht so komplex, um sie auch außerhalb von Expertenkreisen zu verstehen. Wir versuchen es.

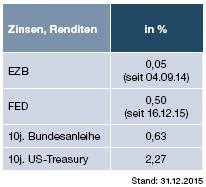

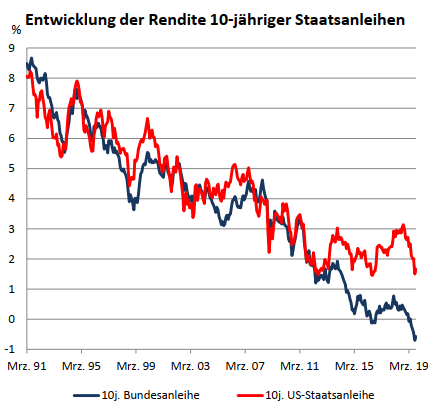

Festzuhalten ist zunächst, dass nicht nur in Deutschland die Zinsen so niedrig sind, vielmehr handelt es sich um ein Phänomen, welches sämtliche Industrieländer betrifft, also etwa auch Japan, Schweiz, USA und andere Europäer.

Über zwei Jahrzehnte entwickelten sich die Zinsen in Deutschland und den USA wie nebenstehend aufgeführt parallel nach unten. Allerdings vermochten die Amerikaner diesen Trend nach der Finanzkrise zumindest zu stoppen, während Deutschland inzwischen die Nullgrenze klar unterschritten hat. Eine gewichtige Ursache ist sicher der unterschiedliche Ansatz der Wirtschaftspolitik in Folge der Krise. Während die USA den Investitionen Vorrang gaben, wurde in Europa eisern gespart, mit üblen Folgen für Südeuropa, aber auch für den gelegentlich allzusehr bemitleideten deutschen Sparer.